なるほど!DC年金

確定拠出年金に関する基礎知識をテーマ別にわかりやすくご案内します

なぜ迷う?資産運用の選択肢

先日、電車の中で20代の女性が隣の友人に「NISAってやらないと損なんでしょ?」と話しかけているのを耳にしました。

社会人になって「資産運用を始めよう」と思っても、選択肢が多すぎて何を選べばよいのか迷ってしまいがちです。

資産運用には、NISA、企業型DC、iDeCo、保険など、たくさんの方法があり、それぞれ特徴や目的が異なります。ここでは代表的な制度のしくみとメリット・デメリットを学習していきましょう。

スクロールしてご覧ください

| NISA(株式・投資信託) | 企業型DC・iDeCo | 保険商品(終身・個人年金) | 預貯金 | |

|---|---|---|---|---|

| 目的 | 幅広い資産形成 (短期~中長期) |

老後の資産形成 | 老後の資産形成など | 緊急予備資金・ 生活防衛資金など |

| 税制優遇 | 運用益が非課税 |

|

保険料の一部が所得控除 (生命保険料控除等) |

なし |

| メリット | 一般に4日から1週間程度 (投資信託によって異なる)で現金化可能 |

|

保障機能あり(終身保険) | いつでも引出し可能 |

| デメリット |

|

|

|

金利が市場金利と 比べて低めに 設定される |

| 運用商品 | 株式・投資信託 | 投資信託・定期預金・保険など | 終身保険、個人年金保険など | 定期預金など |

1. NISA

NISA(ニーサ)は、少額からの投資を行う方のためにスタートした「少額投資非課税制度」です。1年間につみたて投資枠120万円と成長投資枠240万円を合わせて360万円まで投資することができます。

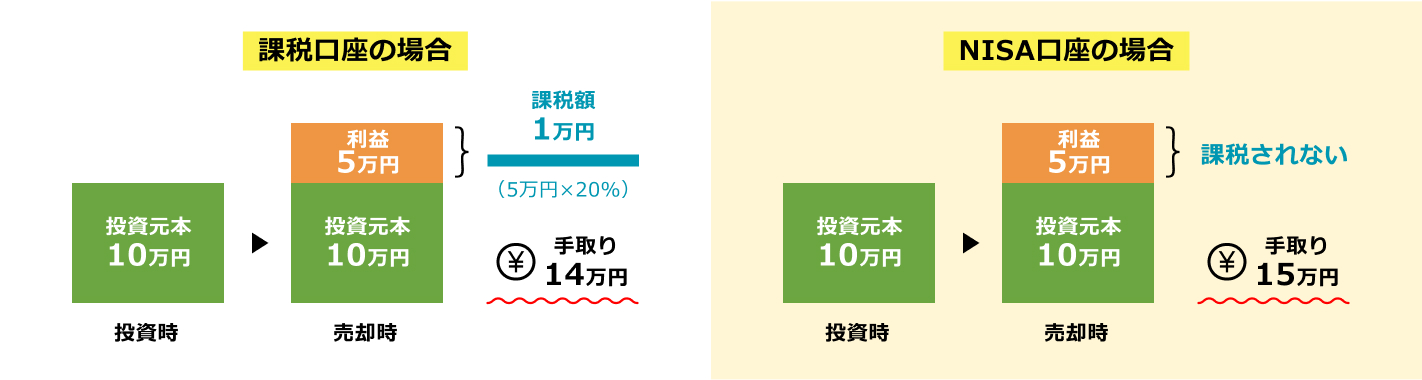

NISA以外の口座で投資信託や株式を購入した場合、運用益に対して約20%の税金がかりますが、NISA口座内で得た運用益は非課税となります。

一般に、短期から中長期の資産形成に向いており、結婚資金や住宅購入、旅行などのライフイベントに備えるのにお勧めです。月1,000円程度から始められるため、無理なく投資を習慣化することができます。

2.企業型DC・iDeCo

企業型DC(企業型確定拠出年金)とiDeCo(個人型確定拠出年金)は、どちらも「自分で運用して老後資金をつくる」年金制度です。このふたつの制度は、加入条件や掛金の上限など、いくつかの点で異なっています。企業型DCは、企業が従業員のために掛金を拠出し、福利厚生制度の一環として採用されています。企業型DCが採用されていない企業の従業員や自営業者、アルバイトの方などはiDeCoに加入し、ご自身で掛金を拠出します(※企業型DCに加入していても、iDeCoに加入できる場合もあります)。

投資信託や定期預金、保険などから商品を選択でき、運用実績によって将来の年金額が変動します。掛金は全額が所得とみなされず、所得税・住民税がかからないうえ、運用益も非課税となるため、税制上のメリットを二重に受けられるのが魅力です。

たとえば、5,000円を企業型DCで積み立てた場合、下図の前提によると、NISAと比べてひと月当たり1,500円分の節税になります。30年分だと約50万円の差となります。”すぐに現金化可能”なNISAは魅力的に映りますが、企業型DCの”60歳より前に引き出せないこと“は、老後の資産形成にぴったりだという強みがあります。

*1 最低税率を推定

*2 所得割の場合

*3 控除される金額は個人の所得などによって異なります

*4所得税・住民税:(給与一社会保険料)×税率15%、社会保険料:給与×15%で計算。実際の数値とは異なる場合があります

3. 保険商品・預貯金

資産形成というと投資を思い浮かべがちですが、終身保険や個人年金保険も資産形成の方法として注目されています。終身保険は死亡保障が一生涯続き、個人年金保険は、老後の暮らしを支える安定的な収入として、給付金を受け取ることができます。生命保険料控除や個人年金保険料控除などの節税効果もありますが、控除額は企業型DCやiDeCoと比べて限定的です。また、低金利のため大きく増えることを期待できないのが現状です。

一方、変額保険は投資信託で運用するため、市場の変動によって解約返戻金や保険金が増減します。

預貯金は安全性が高く、いつでも引き出し可能というメリットはありますが、インフレを考えた場合、数十年後のお金の価値は、目減りする可能性があります。

資産運用は、「何のために」「いつ使うか」によって制度の選び方が変わります。たとえば、NISAで日常の資産形成を行いながら、企業型DCやiDeCoで老後資金をコツコツ積み立てるというように、目的に応じて使い分けることが大切です。

お金は「自分の人生をデザインするツール」。

Vol.1でもお伝えしました通り、今の一歩が、10年後、20年後そして老後の安心につながります。

横川由理 FPエージェンシー代表/ファイナンシャルプランナー(CFP®) 25年以上にわたり、個人のライフプラン設計や保険・資産運用の見直しを中心に、数多くの相談を受けてきた独立系FP。大学院で会計・ファイナンスを学び、MBAを取得。日本証券アナリスト協会認定アナリストとしての知見も活かし、若年層からシニア層まで幅広い世代に向けて、わかりやすく丁寧な説明を心がけている。「知らなきゃ損!インフレってなに?」(自由国民社)等著書多数。